【宇宙産業への民間資本投入が加速?】3,000億円突破の東京海上・宇宙関連株式ファンドは「1年で10倍」【宇宙ビジネスニュース】

わずか1年で10倍超、3,000億円を突破した東京海上の宇宙ファンド。民間資本の本格流入が始まる宇宙産業投資の転換点をまとめました。

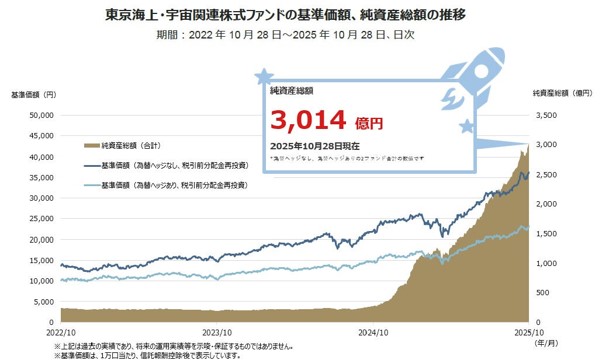

2025年10月28日、東京海上アセットマネジメントが「東京海上・宇宙関連株式ファンド」の純資産総額が3,000億円を突破したことを発表しました。

東京海上アセットマネジメントは、追加型投資信託「東京海上・宇宙関連株式ファンド」を運用する資産運用会社です。同社は2018年9月12日(宇宙の日)に同ファンドを設立しました。日本を含む世界の宇宙関連企業の株式等へ投資しています。

2024年10月28日時点の純資産総額は274.8億円でした。わずか1年で10倍超に拡大したこととなります。

宙畑メモ:純資産総額とは

投資信託(ファンド)が保有する株式や債券などすべての資産の時価総額から、運用コストなどの負債を差し引いた金額のこと。ファンドの規模を示す指標です。基準価額(1口あたりの値段)×総口数で算出します。

純資産総額の増加は販売会社 (証券会社・銀行など) にとって、そのファンドの良し悪しを判断する非常に重要な指標です。

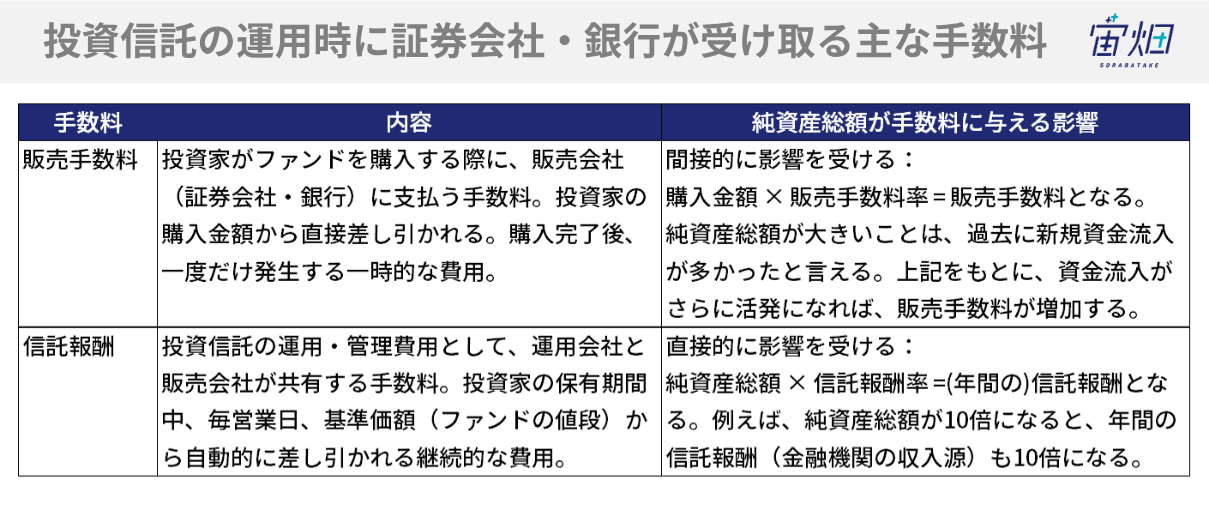

その説明のため、投資信託の運用の中で証券会社・銀行が受け取る主な手数料である販売手数料、信託報酬について、下記にまとめました。

まず純資産総額が増加すると、信託報酬も増加します。テーマ型ファンドは数百億円台にとどまることが多く、3,000億円は比較的大きい純資産総額です。

さらに、投資家がこのファンドを安定的と判断すれば、購入者が増加する可能性が高くなり、販売手数料の増加も期待できます。

このように、証券会社・銀行にとって、純資産総額の増加は収益基盤のさらなる安定化につながります。

今回の増加には、日本の政策における宇宙領域への注力の認知、宇宙関連企業の上場増加と、従来は慎重だった企業の本格投資といった複数の要因があると予想されます。

実際、市場規模は2024年時点で6,126億米ドル(約92兆円)です。半導体市場に匹敵し、2040年までに約4.5倍に拡大すると推定されています。この持続的な成長見通しが投資家の信頼を集め、運用の安定化につながっているのかもしれません。

プレスリリースによると、東京海上アセットマネジメントは次のように述べています。宇宙関連ビジネスはまだ成長の初期段階にあり、十分な投資機会があるとのこと。継続的なリサーチで銘柄を発掘し、長期的なパフォーマンス向上を目指すそうです。

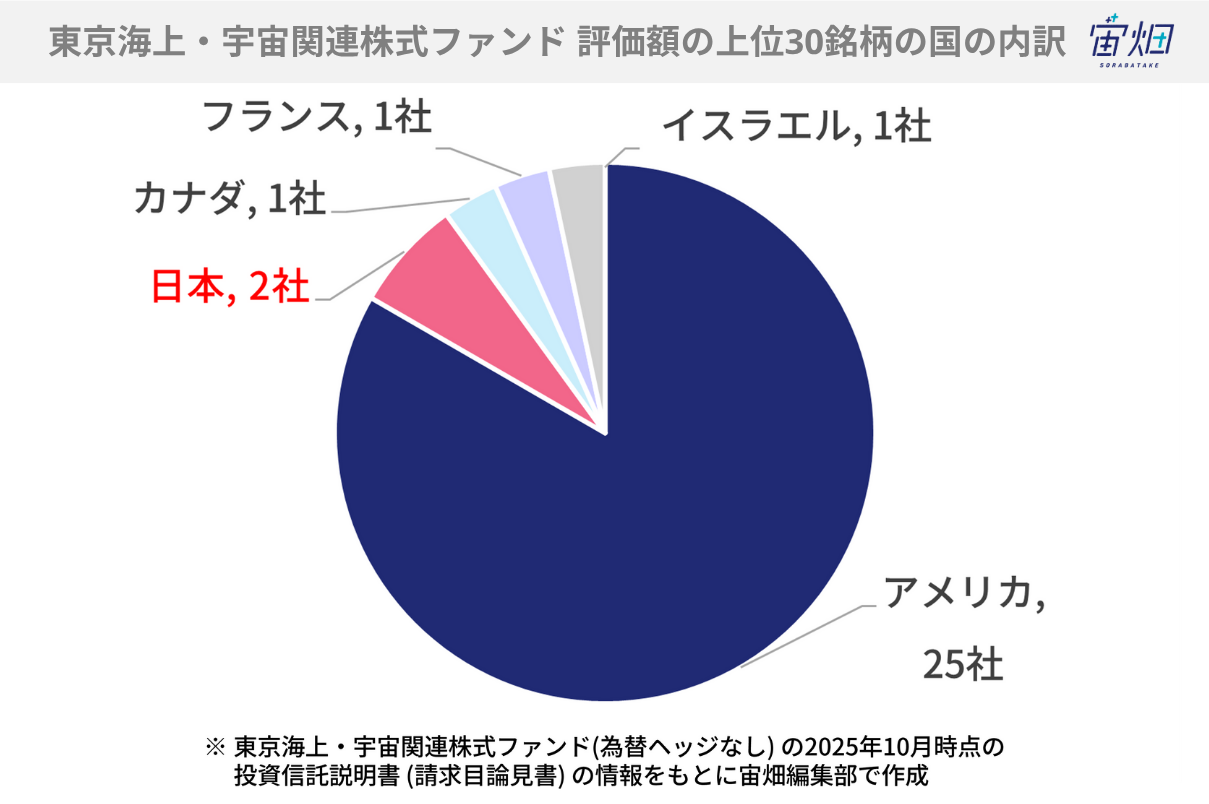

ただし、2025年10月時点の投資信託説明書によると、投資先の大半が海外です。投資信託説明書に記載されている評価額上位30銘柄の国別内訳を下記にまとめました。

宙畑メモ:為替ヘッジとは

為替変動の影響を抑える仕組みのこと。為替先物予約により、将来の為替レートをあらかじめ固定できます。円高による損失を回避できますが、ヘッジコストがかかります。また、円安による利益も得られなくなります。「為替ヘッジなし」は為替変動の影響をそのまま受けるため、リスクも利益の可能性も大きくなります。

投資国の8割超を米国が占めている一方、日本は30社中2社のみです(三菱重工、IHI)。つまり、現時点では日本への投資は限定的という状況にあります。

一方、日本は宇宙戦略基金を呼び水に、国内宇宙産業のさらなる発展を狙っています。

宙畑メモ:宇宙戦略基金とは

内閣府、総務省、文部科学省、経済産業省がJAXAに基金を造成する制度です。この制度は、JAXAを通じて民間企業や大学の宇宙分野の先端技術開発、技術実証、商業化を支援します。「10年で1兆円」という前例のない長期かつ大規模な支援により、日本の宇宙産業の競争力強化を目指しています。

今後、投資対象となる有力な日本の宇宙関連企業が現れ、上位30銘柄に組み入れられることが期待されます。

本件は、国内の宇宙関連投資が「話題性」から「本格的なビジネス投資」へと転換しつつあることを示す象徴的なニュースだったように思います。