SPAC(特別買収目的会社)ってなに? 宇宙ビジネスでも話題の話題の新しい上場の形とメリット、課題を分かりやすく解説

近年、米国の宇宙ベンチャーが続々とSPAC(特別買収目的会社)を使って上場しています。SPACを使った上場とはどのような仕組みで、どのようなメリットがあるのでしょうか?分かりやすく解説します。

ここ数年、宇宙ビジネス界隈でよく聞くようになった「SPAC(すぱっく)」。

民間人の宇宙旅行を推し進めるVirgin Galacticをはじめ、2019年から2022年までの間に13社の宇宙ベンチャーがSPACを使って、上場を果たしています。宙畑の宇宙ビジネスニュースでもSPAC関連のニュースを多く取り上げてきました。

宇宙業界に限らず、ベンチャーにとって「上場」は一つのゴールですが、SPACを活用して上場した宇宙ベンチャーをみると、まだ十分な収益性を確保できているわけではない会社や、さらにはサービスを開始すらしていない会社もあります。

なぜこれらの会社が「上場」できたのか、なぜ今多くの宇宙ベンチャーがSPACを活用した上場を目指しているのか、そもそもSPACとは?からわかりやすく解説します。

SPACとはそもそも何か~仕組み、メリット、デメリット~

SPAC(スパック)とは

SPACとは、Special Purpose Acquisition Companyの略で、日本語では特別買収目的会社と呼ばれています。

特別買収目的会社は自社では事業を持たず、上場後に未上場の企業を買収する(上場後に、株式市場から集めた資金を使って、有望な未上場のスタートアップの買収を行うことで、自社の事業とする)ことを目的として設立される会社のことです。自社での事業を保有していないため、「空箱」上場とも言われています。

SPACは世界中のすべての株式市場で認められているわけではなく、現在はニューヨーク証券取引所やNASDAQなど、限られた市場でのみ認められている制度です。日本では、東京証券取引所が2021年より5回にわたり「SPAC制度の在り方等に関する研究会」を実施し、日本での導入の意義や課題について検討しています(参考)。

SPACという仕組み自体は1980年代から存在していましたが、当時は今ほど規制が厳しくなく、株価を不正に吊り上げて売り抜けるなど不正の温床になっていました。このような状況を受けて、1992年に米国証券取引委員会(SEC)が規制を強化、調達資金の預託の義務付けや情報開示の充実などについて定めました。

米国における SPAC の活用を巡る議論

SPAC上場を行う企業が急激に増えたのは、2017年にニューヨーク証券取引所(NYSE)がSPAC上場を解禁してからです。

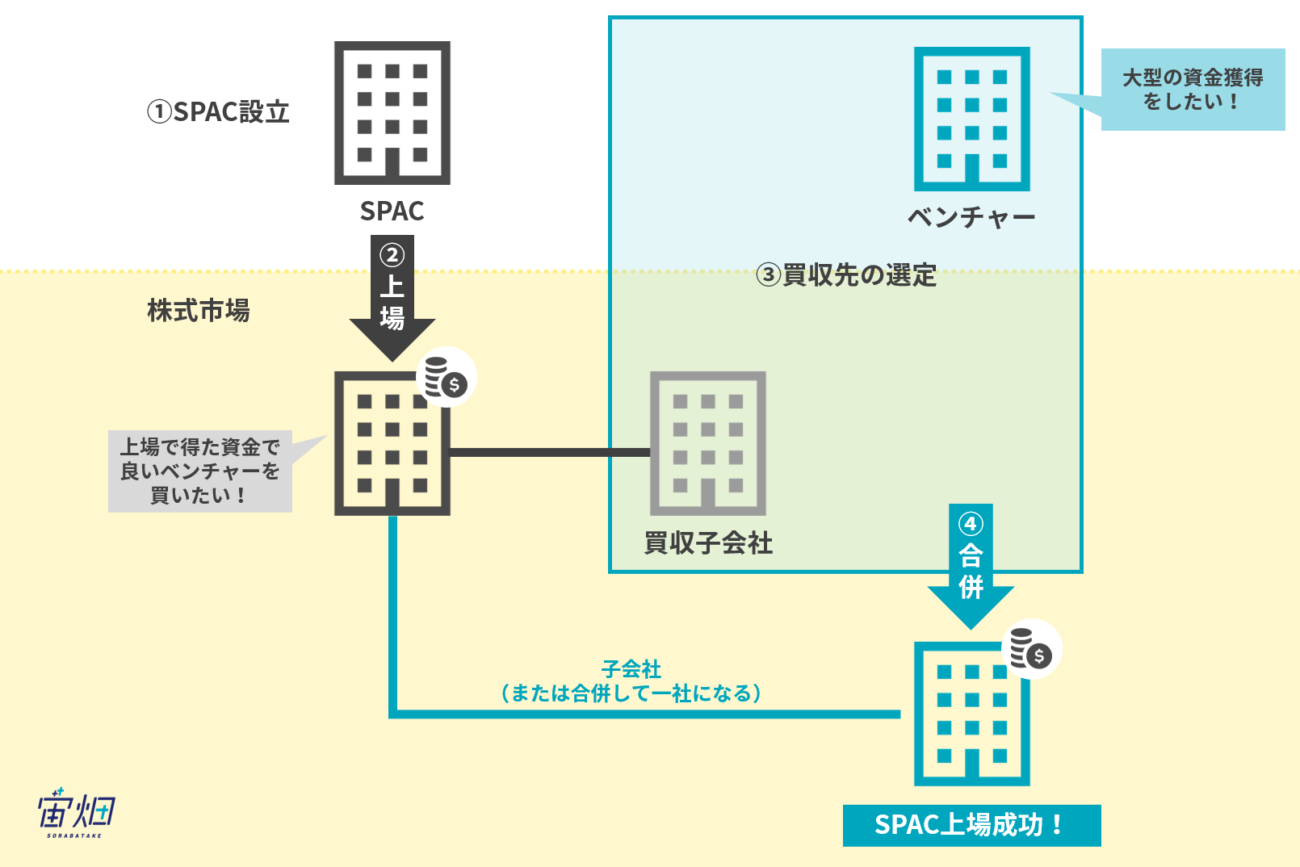

SPACの流れ

SPACは大きく以下の4ステップで実施されます。

①SPAC設立

②SPAC上場

③買収先の選定

③未公開企業と合併(買収)

それぞれのステップについて説明していきます。

①SPAC設立

SPACは、スポンサーと呼ばれる投資家が初期費用を払って、SPACの株式の20%を取得します。

【SPACスポンサーのメリット】

この時の株式の価格は、通常の非公開企業の株式と比べると価格が安く、株式の割合が高いため、スポンサーにとってはお得な買い物です。このような理由から、アメリカでは、テニス選手のセリーナ・ウィリアムズや、メジャーリーガーのアレックス・ロドリゲス、元米下院議長のポールライアンなど、セレブがこぞってSPACへ資金提供しています。

②SPAC上場

設立されたSPACは各株式市場の上場基準に照らして上場します。

設立されたSPACに対し、SPAC投資家(ヘッジファンドや個人投資家など)が1株10ドルで出資すると、普通株式と新株予約権(ワラント)をセットで得ることができます。このセットのことを「ユニット」といいます。

普通株式は現金価値の全てが合併の発表あるいはSPACの清算が決まるまで信託され、合併の賛否について議決権を持ちます。合併後は株式を保有し続けても良いですし、信託価値での現金償還を選択でき、SPAC投資家が絶対に損をしない仕組みになっています。

新株予約権(ワラント)は合併以降に有期限で株を購入できる権利で、1株11.5ドルに設定されていることが一般的です。最終的に合併がされない場合には無価値となります。

【SPAC投資家のメリット】

このように、SPACへの投資は超ローリスクながら、合併後の企業が成功すれば巨額のリターンが見込めるとのことで、有名なヘッジファンドが多数参加しています。

③買収候補先の選定

上場が完了したら、買収するベンチャーを探しますが、この時SPAC投資家の保護のためにいくつか制約条件が設けられています。

・上場後は調達した資金の多くを信託する

SPACの経営陣が資金を乱用できないように、調達した資金の9割以上を信託することが求められており、残りの1割が運転資金に充てられます。

・買収には期限がある

SPACは、上場後いつまでもベンチャーを買収せずにいることはできません。上場から12〜18か月の間に買収をアナウンスして、24か月以内に完了しなければいけないというような期間の制約があります。期間を守れなかった場合、SPACは投資家に資金を返還することになります。

・買収対象の市場価格

買収先のベンチャーにも制約条件があります。企業の市場価格が、SPACの純資産の8割以上である必要があります。

・株主の承認

SPACの経営陣が勝手に買収先を決めることは出来ません。買収の決定には株主の過半数の承認が必要となります。承認しない株主には持分売却の権利があり、売却を望む株主が持分ベースで20%を超えると、買収は中止となり、SPACは清算されます。

【未上場企業にとってのメリット】

SPACの場合、買収価格はSPACスポンサーと買収先企業で決定できます。これに対し、通常の上場の場合には、企業の市場価格は証券会社が事業価値評価を行い、決定します。そのため、類似比較企業が存在しなかったり、事業性や技術などの複合要因で事業の実態把握が難しく、事業評価が難しいテクノロジー系の企業などは、自分たちが期待しているほど評価されないケースも見られます。

SPACであれば、SPACスポンサーと買収先企業で価格が決定できるため、この点がSPACの大きなメリットの一つになっています。

しかし、現在はSPACブームが過熱しており、買収先を探しているSPACで溢れているという現状があります。2021年ではSPAC企業の8割を超える350ほどの企業が、買収先を探しているという状況になっています(参考:米国におけるSPACの状況について)。

④未公開企業と合併

買収先候補が見つかったら、買収が実行されます。

具体的には、SPACが買収子会社を設立し、買収子会社と買収先企業(ベンチャー)の合併を実行します。この時、買収先企業が存続会社となるため、買収子会社は消滅会社となります。

その後、SPACと買収先企業の間で株式交換が実施されます。元々買収先企業(ベンチャー)が保有していた株はすべてSPACに渡され、その代わりに買収先企業(ベンチャー)には新規発行したSPAC株が交付されます。

買収先企業(ベンチャー)からすれば、この株式交換で得たSPAC株を市場で売却すれば、企業としてはエグジットが完了したということになり、一方でSPAC側の株主は、1年後に株式が売却可能になるため、有望な成長ベンチャーの株を売却し、利益を得ることができるというわけです。

SPACのメリット

ここまで、SPACの流れについて説明してきました。改めて、SPACの関係者それぞれのメリットをまとめると以下のようになります。

【未上場企業にとってのメリット】

・通常の煩雑な上場プロセスをスキップして資金を得ることができる

未上場企業にとっては、SPACの仕組みを活用することにより、通常の煩雑な上場プロセスをスキップして、事業の成長のために巨額の資金を得ることができます。

・企業価値を自由に設定できる

通常の上場プロセスを踏む場合、証券会社による事業評価を適切に行うことが難しいテクノロジー企業等の場合、未上場企業が望む市場価格が設定されないことがあります。

SPACでは、未上場企業とSPACスポンサーの間で企業価値を自由に設定できるという点がメリットです。

宇宙ベンチャーのSPACが多いのは、開発に巨額な資金が必要なことと、事業評価の難しさをあげることができるでしょう。

SPAC設立時に資金を拠出し、多くの株式を比較的安値で取得、保有しているスポンサーにとっては、買収を行うことで、自分の保有している株が有望な成長ベンチャーの株となるため、この株を売却することで多くの利益を得ることができます。

【SPACスポンサー(創設者)にとってのメリット】

【SPAC投資家にとってのメリット】

SPAC投資家にとっては、前述の通り損を被らない設計となっているため、ローリスクで効率よく利益を得ることができるという利点があります。

また、通常の未上場企業への投資(Private Equity Fund)と比較すると、投資回収までの期間が短いという利点もあります。

SPACのデメリット・課題

SPACがメリットばかりかというと、そういうことでもありません。

特に、株を購入する投資家にとっていくつかのデメリットがあります。

【SPAC投資家にとってのデメリット】

上場の時点では、SPACが買収する事業が決まっておらず、この時点ではSPACスポンサー(設立者)の経験やスキルなどのみで投資を判断しなければなりません。

また、通常の未上場企業への投資(Private Equity Fund)の場合、複数の企業に投資を行うことでポートフォリオを作成しリスクを分散しますが、SPACの場合、買収する先は通常1社であるため、その企業が成功しない場合、スケールしないというデメリットがあります。

【合併後の株を保有する投資家にとってのデメリット】

通常の煩雑な上場プロセスは、株式を市場に公開しても良いことを確認する作業でもあるため、その工程をスキップしたSPACの株を、リスクなどを理解せずに、通常の株と同様に一般の投資家が購入した場合、大きな損失を被るリスクがあります。

実際、2020年6月にはNikolaという電気自動車トラックメーカーが、SPACを使って上場を行い、一時的に株価が急騰しましたが、その後、同社の技術力や実績に虚偽があると発表され、株価が暴落、投資家が大きな損害を受けた事例も発生しています。

https://www.nikkei.com/article/DGXZQOGN21E0U0R21C21A2000000/

SPACのターゲット業種

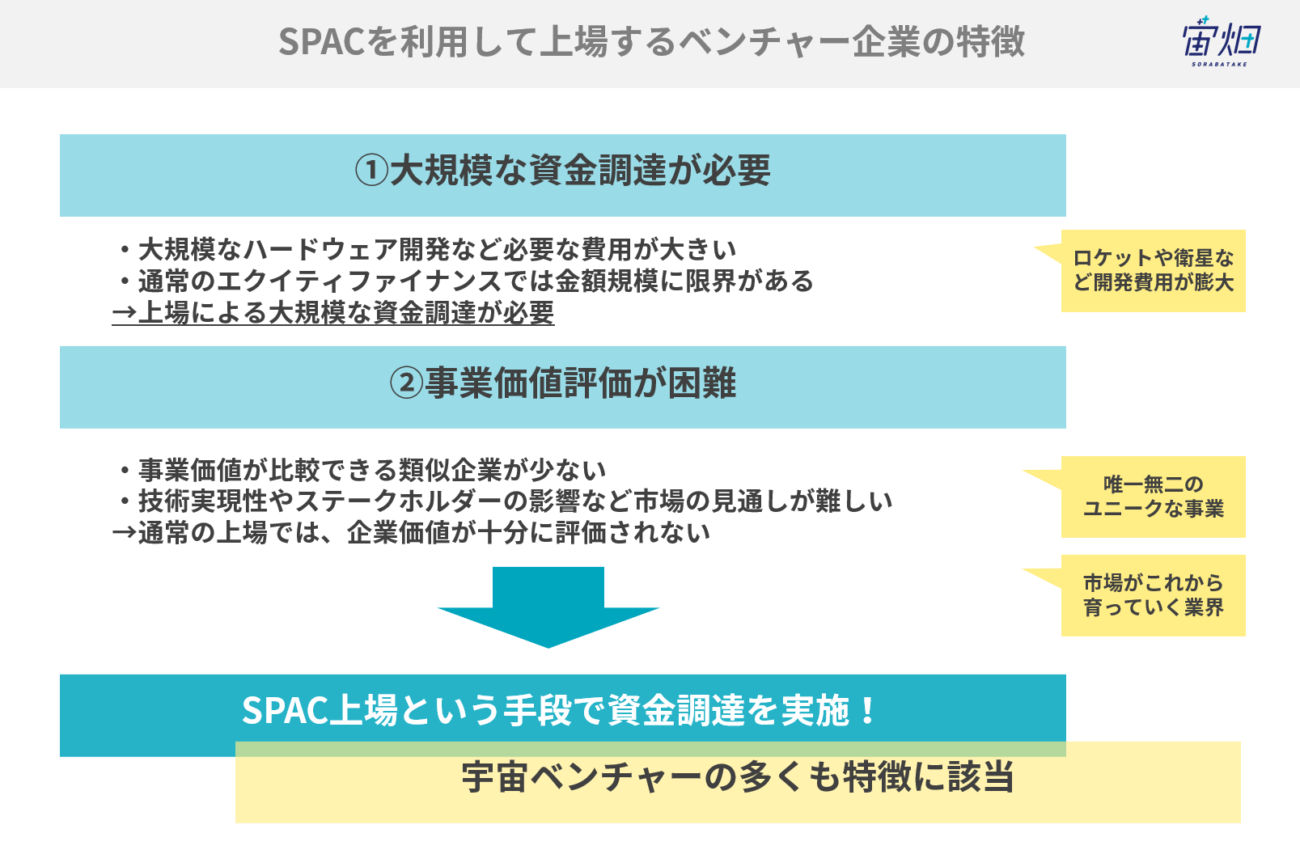

前述の通り、SPACを利用して上場するベンチャー企業の特徴は、そのメリットから大きく2つあげられます。

①大規模な資金調達が必要

②事業価値評価が困難

この条件に合致する領域として、テクノロジー、製造業(ロボティクス)、ヘルスケアなどの業界が多くSPACを実行しています。

宇宙ビジネスはまさに、巨額の資金調達を必要とするテクノロジー分野であり、類似企業や市場性の見極めが難しいため、証券会社による事業価値評価が難しい領域であるとも言えます。

このような理由から、近年多くの宇宙ベンチャーがSPACを利用し上場を行っているというわけです。

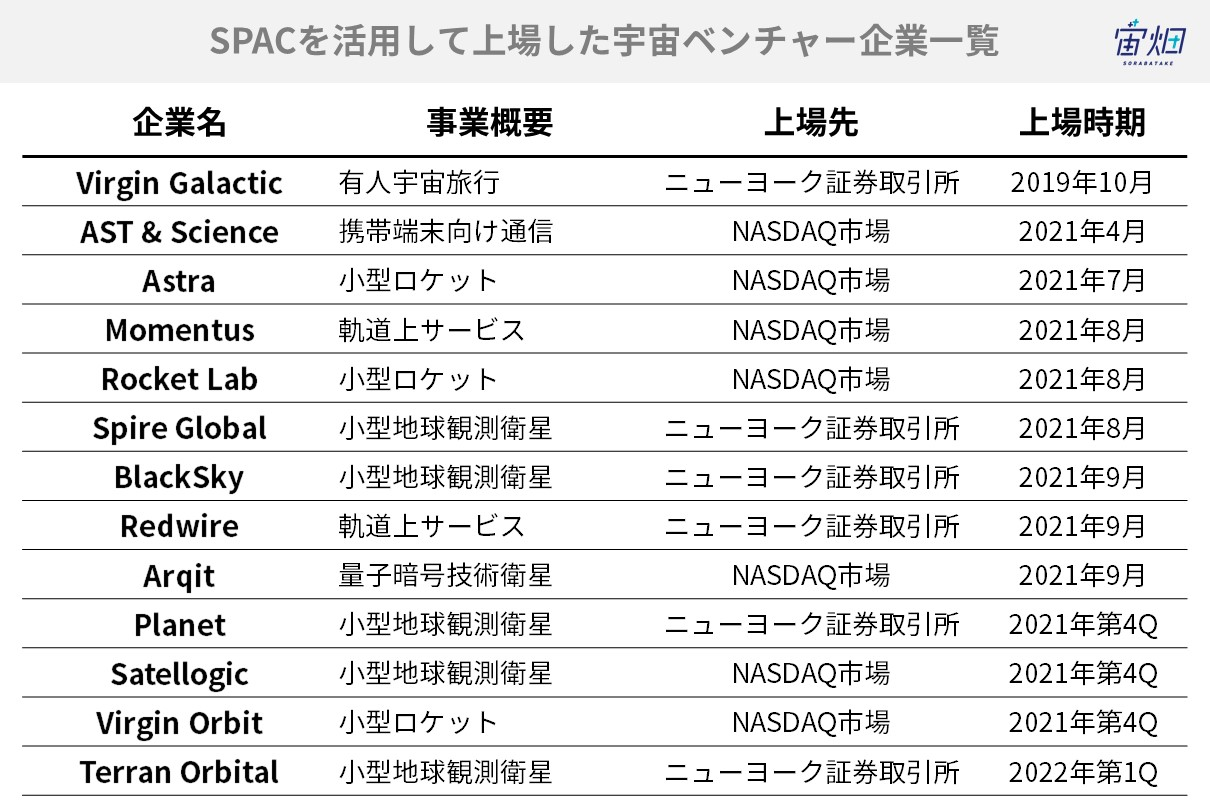

SPACで上場した宇宙ベンチャー企業一覧

この章では、2019年から2022年3月までの間に上場した宇宙ベンチャー13社の概要を紹介していきます。

Virgin Galactic(ヴァージンギャラクティック)

米国ニューメキシコ州に本社を持つVirgin Galactic(ヴァージンギャラクティック)社は、2004年に著名起業家でヴァージン・グループ会長のリチャード・ブランソン氏によって設立されました。現在、宇宙旅行の販売や自社での商用宇宙船開発事業に取り組んでいます。

ヴァージンギャラクティック社は、スペースポートアメリカなど世界中にある宇宙港から毎年何百もの宇宙旅行を実現させることを目標としています。

2021年7月11日、初の有人飛行に成功し、サービス提供に向け着々と準備をしています。

宇宙旅行界のリードランナー、ヴァージンギャラクティックの今~費用、予約状況、株価、今後の売上見込み~

AST&Science

AST&Scienceは、標準的な携帯電話から直接アクセス可能なブロードバンドネットワークを構築している会社です。

AST & ScienceはSAPC実行前にも楽天株式会社・Vodaphone・American Tower・UBS O’Connerから2億3000万ドルの投資を獲得しており、通信企業から注目されています。

事業内容は、上空500~700kmの低軌道に衛星を複数配置し、遅延を20ミリ秒程度に抑えた低軌道衛星からの通信を提供します。

最近では2022年5月に、フィリピンの大手デジタルプラットフォームGlobe Telecomへの通信網提供について、両社が覚書を締結したと発表しました。

創業4年の新興ロケットベンチャーAstraが宇宙空間に到達!【週刊宇宙ビジネスニュース 2020/12/14〜12/20】

Astra

小型ロケットによる輸送サービスを提供するAstraも2021年7月にSAPCを使った上場を実行しています。

Astraはアメリカ国内にアラスカとケープカナベラルの2つの打上拠点を持つほか、2022年5月には新たにスコットランドの射場から打上げを行うことを発表しました。

Astraは、小型ロケットだけでなく可動式の打ち上げシステムも開発しています。小型ロケットの打ち上げに必要な全てのシステムをコンテナに格納し、離れた距離にある射場への容易な輸送や様々な射場への対応し易さを実現しています。

Astraが米国宇宙軍から打ち上げ契約を獲得。上場後初の商業打ち上げへ【週刊宇宙ビジネスニュース 2021/8/2〜8/8】

Astraが2022年2月のロケット打ち上げ失敗原因を特定【宇宙ビジネスニュース】

Momentus

小型衛星向けの推進機器を開発し、ロケットから放出された後に小型衛星を特定の軌道まで輸送する”軌道投入のラストワンマイル”に挑んでいるのはMomentusです。

同社が開発を進める小型衛星輸送機Vigorideは2022年5月に米国連邦航空局より打上げの許可が出たので、SpaceXのFalcon 9によって打ち上げられる予定です。

Momentusは2021年にも打上げ許可を申請していましたが2回失敗しています。同社のロシア人の共同創業者について、安全保証上の懸念があると指摘していました。

MomentusはSPAC上場を機にこれらの懸念に対応し、晴れて打上げ許可を得たということになります。

IoT通信ネットワークの構築に取り組むSwarm TechnologiesがMomentusと契約締結【週刊宇宙ビジネスニュース 4/20〜4/26】

Roket Lab

Roket Labは小型ロケットによる小型衛星の打ち上げサービスを提供する会社です。数多くのベンチャーが参入しているこの分野でも先頭を走っている企業と言って良いでしょう。2022年5月までに、すでに26回の打上げを行っています。

小型ロケットElectronはロケット下部の第一段と呼ばれるパーツを再使用することで、頻度高くコストを下げて打ち上げられるとしています。2022年5月にはヘリコプターによる回収にも成功しています。

他にも再利用型の新型ロケットNeutronの開発を予定していたり、人工衛星の製造やフライトシステムソフトウェアなどの会社を買収するなど垂直統合を進めています。

Rocket LabとSpire Globalが、SPACを活用して上場企業へ【週刊宇宙ビジネスニュース 2021/03/01〜03/07】

Rocket Labが通信衛星のバスの設計と製造を165億円で受託【宇宙ビジネスニュース】

Spire Global

Spireは、2021年8月にニューヨーク証券取引所に上場を果たした、船舶の位置情報(AIS)や気象情報サービスを提供する米国の衛星データ解析企業です。

上場後は、ブロックチェーン技術を有するSpaceChainと提携したり、韓国の大手ICT企業ハンコムと新たな光学衛星の打上げを計画したりと、事業領域の拡大を模索しているようです。

Rocket LabとSpire Globalが、SPACを活用して上場企業へ【週刊宇宙ビジネスニュース 2021/03/01〜03/07】

ispaceとSpire Globalに聞く、宇宙ビジネス拠点としてルクセンブルクが選ばれるワケ

BlackSky

BlackSkyは2014年設立のベンチャー企業です。米国・シアトルとバージニア州に拠点があり、小型地球観測衛星によるコンステレーションの構築を進めています。

同社は2021年12月時点で、12機の衛星コンステレーションを構築し、ある地点を一日に最高で15回撮影することができる、世界最高レベルの観測頻度を誇っています。

また、同社は政府向けの事業を拡大しています。国家地理空間情報局(NGA)では衛星データが活用されており、BlackSkyの衛星画像は、MaxarやPlanetの画像とともにNGAの情報システムに加えられました。

衛星ベンチャーのBlackSkyがSPACによる上場の計画を発表【週刊宇宙ビジネスニュース 2021/2/15〜2/21】

Redwire

Redwireは、2020年6月に市場に登場してから、合計7社を買収しています。同社は、航空宇宙や防衛に特化したPEファンドであるAE Industrial Partners,LPがAdcole SpaceとDeep Space Systemsをそれぞれ買収した後、統合して設立された企業です。

その後も続々と買収を行っています。傘下にある企業の一覧が以下の表です。

加速する宇宙ベンチャーのSPAC上場。RedwireがSPACを活用して上場へ【週刊宇宙ビジネスニュース 2021/03/22〜03/28】

Arqit

Arqitは独自の量子暗号化技術を開発しているイギリスのベンチャー企業です。

Arqitが開発を進めている量子暗号化技術は、量⼦鍵配送(QKD)と呼ばれるもので、次世代の通信セキュリティ技術として注⽬を浴びている先端技術の一つです。Arqitが開発したソフトウェア”QuantumCloud”は、あらゆるネットワークからのハッキングや、量子コンピュータからの攻撃に対しても有効とのことです。

Arqitは2023年に、量子暗号化技術を検証する実証衛星2機をVirgin OrbitのLauncher Oneで打ち上げる予定です。地上の光通信網で量⼦暗号化技術を利⽤する場合、光信号減衰の影響が大きく出てしまうため、量子暗号化技術の適用事例として衛星通信が最適という声があり、複数の衛星通信事業社が研究を進めています。

同社は、他のSPAC上場した企業と比べると上場前の知名度が高くはなく、SPAC活用による上場のニュースは驚きをもって迎えられました。

量子暗号化技術を開発するArqitが上場。2023年の実証衛星打ち上げへ 【週刊宇宙ビジネスニュース 2021/5/10〜5/16】

Planet Labs

Planet Labs(Planet)は地球観測衛星コンステレーションのパイオニア企業です。

Planetは現在、150機以上のDove衛星と21機のSkysat衛星を運用しており、同社の衛星コンステレーションは1日あたり300万枚以上の画像を撮影しています。

Planetは、SPACに関する契約で獲得した資金は新規の衛星開発には用いず、新規ソフトウェア開発や機械学習の更なる精度向上、新規顧客開拓に充てる予定と発表しました。

Planetが2021年末までの上場を発表。更なるサービスの向上へ【週刊宇宙ビジネスニュース 2021/7/5〜7/11】

Satellogic

Satellogicはアメリカやアルゼンチンに拠点を構える衛星ベンチャー企業です。

同社は現在17機の小型地球観測衛星を打ち上げており、2025年までに300機体制のコンステレーションを構築する予定です。

Satellogicを特徴付けているのは、光学カメラとは別で搭載しているハイパースペクトルカメラです。

右:ハイパースペクトルセンサ 青から赤の波長域を細かく切り分けて観測している

通常のカメラの場合、赤・青・緑などの波長(色)ごとに撮影されていますが、ハイパースペクトルカメラはその間の波長をさらに細かく分けて観測するセンサです。

波長を細かく分けて撮影することで、植物や鉱物などの微細な違いを判別することが期待されています。

Satellogicが小型衛星コンステレーションの構築のためSPACを活用して上場へ【週刊宇宙ビジネスニュース 2021/7/5〜7/11】

Virgin Orbit

Virgin Orbitは、空中発射小型ロケット開発に取り組んでいる会社です。通常の小型ロケットの打ち上げと異なり、自社保有するボーイング747を改良した小型ロケット運搬機(Cosmic Girl)から小型ロケット(LauncherOne)を発射する「エア・ローンチ」と呼ばれるシステムを採用しています。

そのため、打上げ場は通常の飛行機用の飛行場を用いることができ、日本では大分空港がその候補地となっている他、イギリスのコーンウォールなどでの打上げも予定されています。

また、日本関連では、ANAホールディングス株式会社と基本合意書を締結し、衛星搭載スペースの日本国内での販売について協力していくことが発表されています。

Virgin OrbitがNASDAQ上場。さらに3回目となる軌道投入にも成功【宇宙ビジネスニュース】

Terran Orbital

Terran Orbitalは、軍事機関や民間企業に対し多数の小型衛星を納品しながら、自社のSAR衛星を用いた地球観測衛星コンステレーション構築にも取り組んでいます。これまで80以上のミッションで小型衛星を製造してきた実績を持ちます。

Terran Orbitalは2021年の9月に、約3億ドル(約342億円)を投じて約6万平方メートルの工場を建設する計画を発表しています。完成すれば年間1,000機以上の人工衛星が製造可能な衛星製造施設となる予定です。

小型衛星開発経験が豊富なTerran OrbitalがSPAC上場へ。衛星製造を加速させ独自のコンステレーション網の構築へ【週刊宇宙ビジネスニュース 2021/10/25〜10/31】

後編では、SPAC上場した宇宙ベンチャーの財務状況をチェック!

以上、近年の宇宙ベンチャーのSPACを使った上場を受けて、そもそもSPACとは?という点を整理し、紹介しました。今後、日本でもSPACを使った上場を行える制度が整備されるのかも注目です。

本記事ではSPAC上場した宇宙ベンチャー13社の業務内容を紹介しましたが、後編では、Planet、Rocket Lab、Virgin Galactic、Satellogicの4社の財務指標を確認し、各社の売上と展望について宙畑独自の考察を行います。ぜひ後編も本記事の内容と合わせてご覧ください。

SPAC(特別買収目的会社)上場した宇宙ベンチャーの株価推移と財務状況を徹底分析!

参考文献

米国におけるSPAC活用を巡る議論(野村資本市場研究所、岩谷賢伸、2008)

【完全版】ぜったいわかるSPAC(NewsPicks、すなだ ゆか/池田 光史/山本 智之、2021)

米国におけるSPACの状況について(SPAC制度の在り方等に関する研究会、野村証券株式会社、2021)

日本版SPAC導入の意義とその課題~持続可能な成長産業の創出に向けて~(SPAC制度の在り方等に関する研究会、村上誠典、2021)